काठमाडाैं – नेपालमा ४ प्रकृतिका ३७ बीमा कम्पनी सञ्चालनमा छन् । जीवन बीमा कम्पनी १४, निर्जीवन बीमा कम्पनी १४, पुनर्बीमा कम्पनी दुई र लघुबीमा कम्पनी ७ वटा (जीवन ३ र निर्जीवन ४ वटा) छन् । सबै प्रकारका बीमा कम्पनीको कार्यक्षेत्र बीमा नियमावलीले स्पष्ट तोकेको छ भने कम्पनीहरूको चुक्ता पुँजी व्यवसायअनुसार छुट्टाइएको छ । जीवन बीमा गर्नु भनेको लगानीका साथै जोखिम वहन पनि हो भने निर्जीवन बीमाले सम्पत्तिको सुरक्षामा सहयोग गर्छ । पुनर्बीमा कम्पनीले जीवन र निर्जीवन बीमाले गरेका बिमाहरूको पुनः बीमा गरेर बीमा कम्पनीहरूको व्यवसायलाई सुरक्षित र जोखिमरहित बनाउन देश र विदेशमा साझेदारी गर्ने गरेको छ ।

पछिल्लो समय नेपालमा बीमाको पहुँच बढ्दै गएको छ । राज्यले दिएका सहुलियत र चेतना वृद्धिका कारण बीमाको पहुँच वृद्धि सम्भव भएको हो । चेतना वृद्धिकै कारण देशका कुना–कुनामा बीमा कम्पनीहरूले आफ्नो व्यवसाय फैलाउन सफल भएका छन् । नेपाल बीमा प्राधिकरणको भदौसम्मको तथ्यांकअनुसार जीवन बीमा (म्यादी, आवधिक, वैदेशिक रोजगारी र अन्यसमेत) को पहुँच ४२.९२ प्रतिशत जनसंख्यामा पुगेको छ । तर, अझै पनि ५७.१ प्रतिशत जनसङ्ख्या बीमाको पहुँचबाहिरै छन् । यसले बीमाको सम्भावना अझै धेरै रहेको देखाउँछ । प्राधिकरणले बीमा क्षेत्रको विकास र व्यवसायलाई व्यवस्थित गर्न ‘दोस्रो रणनीतिक योजना २०२३–२०२७’ कार्यान्वयनमा ल्याएको छ । बीमाको पहुँच वृद्धि, बिमा कम्पनीमा सुशासन तथा अर्थतन्त्र वृद्धिमा बीमा क्षेत्रको भूमिकालाई रणनीतिक योजनाले महत्त्वका साथ उठाएको छ ।

शिथिल अर्थतन्त्रको प्रभाव

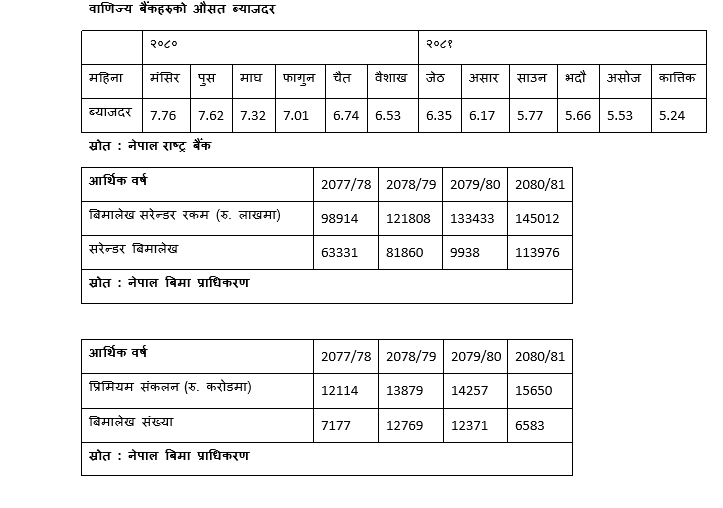

पछिल्लो समयमा मुलुुकमा देखिको आर्थिक शिथिलताबाट बीमा क्षेत्र पनि अछुतो छैन । बीमा कम्पनीहरूको आम्दानीको मुख्य स्रोत बैंक तथा वित्तीय संस्थाले दिने मुद्दती निक्षेप (एफडी) को ब्याजदर घट्दै गएको छ । ब्याजदर घट्दा बीमा क्षेत्रको लगानी र प्रतिफल दुुवै घटिरहेको छ । अहिले वित्तीय क्षेत्रमा पर्याप्त तरलता छ । लगानीयोग्य रकम पर्याप्त भए पनि बजारमा आत्मविश्वासको कमी देखिन्छ ।

अधिक तरलताका कारण वित्तीय संस्थाले थप निक्षेप लिन सक्ने सम्भावना कम हुँदै गएको छ । ऋणको ब्याजदर एकल विन्दुमा झरेको छ र लामो समयसम्म सस्तोमा ऋण पाउने अवस्था बनेको छ । यद्यपि ऋण अत्यन्तै कम गइरहेको छ । मानिसहरूको क्रयशक्ति न्यून भएका कारण ऋण कम हुँदै गएको बुझ्न सकिन्छ । ऋण बढेको खण्डमा बजारमा पैसा जान्छ । उत्पादन क्षेत्रमा लगानी हुन्छ । लगानी बढेपछि थप रोजगारी सिर्जना हुन्छ र मानिसहरूको खल्तीमा पैसा आउँछ । खल्तीमा पैसा भएपछि मानिसहरू खर्च गर्न उत्साहित हुन्छ र यसले समग्र अर्थतन्त्रमा चलायमान बनाउँछ ।

बीमा क्षेत्र पनि अर्थतन्त्रकै एक पाटो हो । बजारमा माग नबढ्दा बीमा क्षेत्र पनि प्रभावित हुन पुगेको छ । यद्यपि पछिल्लो तथ्याङ्कले बीमा व्यवसाय बढेकै देखाउँछ । वैदेशिक रोजगारी र म्यादी बिमालाई छोड्दा पनि समग्रमा बीमा व्यवसायको वृद्धि देखिन्छ । म्यादी, लघु म्यादी, वैदेशिक रोजगार जीवन बिमा लेखसहित करिब ४३ प्रतिशत जनसंख्या बीमाको दायरामा आउनु बीमा व्यवसाय वृद्धि भएको संकेत हो ।

पछिल्लो समय बीमालेख समर्पण (सरेन्डर) गर्ने क्रम र मात्रा (भोल्युम) बढेकाले चुनौती थपिएको छ । त्यस्तै, नवीकरण गर्नेको प्रतिशत पनि घटेको देखिन्छ । नवीकरण गराउनकै लागि संस्थाहरूले विभिन्न पुनरुत्थान कार्यक्रम (रिभाइभल स्किम) चलाइरहेका छन् । अहिले आएका चुनौतीले नयाँ व्यापारमा केही न केही सङ्कुचन ल्याएको छ । तर, नवीकरण नगर्ने र सरेन्डर गर्नेको सङ्ख्या बढ्नुले अर्थतन्त्रको वास्तविक चित्र देखाउँछ । बैंकको ब्याजदर बढ्यो भने बीमामा सरेन्डर गर्ने क्रम बढ्छ किनभने बिमामा गरेको लगानी झिकेर बढी ब्याज आउनेतिर मानिसहरूले पैसा राख्ने गरेको पाइन्छ । यो बेला ऋण लिने पनि बढेका हुन्छन् ।

अप्ठ्यारो अवस्थामा पनि बीमा कसरी अघि बढिरहेको छ भन्ने कतिपयलाई लाग्न सक्छ । तर, मानिसहरूले आफूसँग भएको पैसा कि त लगानी गर्छन् कि त वित्तीय संस्थामा बचत गर्छन् । बीमा भनेको बचत पनि हो । तर, बचतका रूपमा राखिने निक्षेपको ब्याजदर सस्तिँदा मानिसहरू पैसा के गर्ने भनेर अलमलिएका छन् । त्यस्तै, पुँजी बजारमा आएको उतारचढावले पनि मानिसहरू केही आत्तिएको देखिन्छ । घरजग्गा कारोबार सुस्ताएको छ । बीमामा गरेको लगानी सुरक्षित हुन्छ । संस्थागत रूपमा बिमा कम्पनीले गरेको लगानीको प्रतिफल अहिले कम आउला । तर, अहिलेसम्म गरेको लगानीको पोर्टफोलियो मिसिएर औसत (एभरेजिङ) गर्दा हाल प्राप्त गरिरहेको भन्दा बढी प्रतिफल आगामी दिनमा पाउने अवस्था बन्छ । बीमा गर्दा जोखिम वहन हुनुका साथै केही बचत पनि हुने भएकाले बुझेका मानिसहरू बीमा गर्न प्रेरित हुन्छन् ।

बीमा र ब्याजदर

बैंकको ब्याजदर कम हुँदा बीमा गर्ने बढ्छन् । तर, उनीहरूको अपेक्षाअनुसार बीमा कम्पनीले सेवा दिन सक्छन् वा सक्दैनन् भन्ने मुख्य चुनौती हुन्छ किनभने बीमाको सबैभन्दा बढी लगानी मुद्दती निक्षेपमा हुन्छ । सामान्यतः मुद्दती निक्षेपको ब्याजदर कम भएका बेला वित्तीय संस्था अधिक तरल अवस्थामा हुने भएकाले थप निक्षेप लिन खासै इच्छुक हुँदैनन् । पहिले ऋणको ब्याजदर ज्यादै बढ्दा व्यक्तिगत मुद्दती निक्षेप र संस्थागत मुद्दती निक्षेपको ब्याजदर अन्तर १.५ प्रतिशत थियो ।

पछि १ प्रतिशतमा आयो । कर्जाको ब्याजदर नै एकल विन्दुमा आएपछि संस्थागत निक्षेपलाई दिइने ब्याजदर र व्यक्तिगत निक्षेपकर्तालाई दिइने ब्याजदरमा भिन्नता नहुनुपर्ने थियो । तर, नेपालमा फरक बनाइएको छ । बीमा कम्पनीहरूको मुख्य लगानी बैंकको मुद्दती निक्षेपमा हुन्छ । यस्तो अवस्थामा निक्षेपलाई संस्थागत र व्यक्तिगत भनेर छुट्ट्याइनु न्यायोचित होइन र नेपाल राष्ट्र बैंकले आफ्नो नीतिमा पुनर्विचार गर्नु आवश्यक छ किनभने छरिएर रहेको पुँजीलाई संस्थागत च्यानलभित्र ल्याउने काम बीमा कम्पनीहरूले गरेका छन्। बीमा कम्पनीमा सामान्यतः ६ प्रतिशत बोनस दरको हिसाब भइरहेको हुन्छ । त्यसैले बीमालाई दोहोरो मारमा पर्ने गरी राख्नु हुँदैन ।

जीवन अप्ठ्यारो अवस्थामा पनि बीमा कसरी अघि बढिरहेको छ भन्ने कतिपयलाई लाग्न सक्छ । तर, मानिसहरूले आफूसँग भएको पैसा कि त लगानी गर्छन् कि त वित्तीय संस्थामा बचत गर्छन् । बीमा भनेको बचत पनि हो । तर, बचतका रूपमा राखिने निक्षेपको ब्याजदर सस्तिँदा मानिसहरू पैसा के गर्ने भनेर अलमलिएका छन् । त्यस्तै, पुँजी बजारमा आएको उतारचढावले पनि मानिसहरू केही आत्तिएको देखिन्छ । घरजग्गा कारोबार सुस्ताएको छ । बीमामा गरेको लगानी सुरक्षित हुन्छ । संस्थागत रूपमा बिमा कम्पनीले गरेको लगानीको प्रतिफल अहिले कम आउला । तर, अहिलेसम्म गरेको लगानीको पोर्टफोलियो मिसिएर औसत (एभरेजिङ) गर्दा हाल प्राप्त गरिरहेको भन्दा बढी प्रतिफल आगामी दिनमा पाउने अवस्था बन्छ । बीमा गर्दा जोखिम वहन हुनुका साथै केही बचत पनि हुने भएकाले बुझेका मानिसहरू बीमा गर्न प्रेरित हुन्छन् ।

जीवन बीमामा करको असर

जीवन बीमाको कर गणना गर्ने विधिमा पुनर्विचार गर्नुपर्ने देखिन्छ । बीमा कम्पनीले सुरुकै नाफामा कर्पोरेट कर ३० प्रतिशत तिर्छन् । बीमाशुल्क (प्रिमियम) का रूपमा आएको रकमलाई लगानी गरेपछि आएको प्रतिफललाई आयका रूपमा गणना गरिन्छ । तर, बिमितलाई बिमाबापत दिइने रकम र दाबी (क्लेम) बापत दिइने रकमलाई कर गणना राखिँदैन, जबकि विकसित मुलुकमा समायोजन गर्न दिइन्छ । नेपालमा भने करले आयलाई मात्र चिनेका कारण जीवन बिमा कम्पनीहरूलाई असर परिरहेको छ ।

नेपाल लाइफ इन्स्योरेन्सले ०८०/८१ मा ५३ प्रतिशतसम्म अर्थात् दुई अर्ब ५६ करोड रुपैयाँ कर तिरेको छ । कम्पनीले प्रत्यक्ष तिर्नुपर्ने ३० प्रतिशत भए पनि अप्रत्यक्ष रूपमा लाग्ने करको प्रभाव जीवन बीमा कोषमा पर्ने गरेको छ । सही हिसाबले गणना गर्ने विधि भएको भए जीवन बिमा कोषमा रकम थप हुन्थ्यो । बिमा कोष बढ्नु भनेको बीमालेख खरिद गर्नेको हित हुनु हो । बीमा कोषको ९० प्रतिशत प्रतिफल बिमालेख खरिदकर्तालाई जान्छ र १० प्रतिशत मात्र शेयरधनीलाई जान्छ । यसलाई नीतिगत रूपमै सुधार गर्नुपर्ने आवश्यकता छ । नेपाल स्रोतको कमी भएको मुलुक हो । राज्यले सामाजिक सुरक्षाको अवधारणा अगाडि सारेको छ । तर, सामाजिक सुरक्षामा कति जोडिएका छन् त ? यसमा धेरैलाई जोड्न सकिएको छैन । सामाजिक सुरक्षामा बीमाले केही हदसम्म सहयोग गरेको छ । राज्य आफैँले गर्नुपर्ने काम जनताले बीमामार्फत सेवा दिएका छन् ।

बीमाको पहुँच बढाउन राज्यको भूमिका

४३ प्रतिशतमा बीमाको पहुँच पुगेको भनिए पनि यथार्थ (कोर) मा १७/१८ प्रतिशत छ । वैदेशिक रोजगारी, लघु र म्यादी बीमालाई जोड्दा ठुलो हिस्सा देखिएको हो । यद्यपि केही वर्ष अगाडिसम्म न्यून रहेको बीमाको पहुँच वृद्धि भएको छ, त्यो सबै पक्ष आक्रामक तरिकाले प्रस्तुत भएकाले सम्भव भएको हो । बीमाको पहुँच बढाउन राज्यले दिँदै आएको प्रिमियमबापत ४० हजारसम्मको कर छुटलाई बढाएर न्यूनतम एक लाख रुपैयाँ पुर्याउनुपर्छ । यसले बीमाको विस्तार बढ्नुका साथै राज्यले दिन नसकेको ‘कभरेज’बीमा मार्फत हुन्छ । जनताले आफ्नै खल्तीबाट पैसा तिरेर सुरक्षित भइरहेको हुन्छ । कारोबार बढेपछि राज्यले पनि कर्पोरेट कर पाउँछ । बीमा बजार बढ्यो भने राज्यलाई नै फाइदा हुने हो ।

बीमा बजारमा वित्तीय औजारको पनि आवश्यकता छ । जीवन बीमा कम्पनीले १५ देखि २० वर्षको बचत योजना ल्याएका हुन्छन्। तर, कम्पनीहरूसँग सम्पत्ति आर्जन गरेर लगानी गर्नलाई कुनै औजार छैन । ‘इक्विटी मार्केट’ केही मात्रामा भए पनि सबै पैसा त्यहाँ राख्न सकिँदैन । राज्यको पुँजीगत खर्च भएन, उत्पादन क्षेत्रमा पैसा गएन, अरू क्षेत्रको पैसा पनि प्रविधि क्षेत्रमा गएन भनिरहेको अवस्था छ । बीमा क्षेत्रलाई विभिन्न ऋण (बन्ड) को खाँचो छ । बीमा क्षेत्रले नियमित नगद प्रवाह (क्यास फ्लो) हुने र आगामी दिनमा इक्विटीमा परिवर्तन गर्न सकिने हाइब्रिड वित्तीय औजारको आवश्यकता छ । यसले राज्यका पूर्वाधार पनि बन्छन् भने बीमा कम्पनीहरूलाई वित्तीय औजारको अवसर पनि प्राप्त हुन्छ । बीमा क्षेत्रलाई चलायमान बनाउन र आवश्यक सहजीकरण गर्न राज्य जिम्मेवारीपूर्वक प्रस्तुत हुनुपर्छ । नियामकले आ–आफ्नो पक्षबाट राज्यको आवश्यकताअनुसार काम गर्नुपर्छ र अप्ठ्यारो परेको ठाउँ खुला गर्न जहिले पनि तयार हुनुपर्छ ।

निष्कर्ष

बीमाको पहुँच बढाउन र महत्त्व बुझाउन बिमा शिक्षालाई बालबालिकासम्म पुर्याउनुपर्छ । त्यसका लागि विद्यालय पाठ्यक्रममा बीमा शिक्षा हुनुपर्छ । राज्यबाटै बीमा किन चाहिन्छ भनेर बुझाउन सक्नुपर्छ । निक्षेपमा दिने ब्याजदर ‘डाइनामिक’ हुनुपर्छ । एउटा नीति लागु गरेपछि सधैँ निरन्तरता दिएर हुँदैन । संस्थागत निक्षेपको अहिलेको व्यवस्था परिवर्तन गर्नुपर्छ । नीति–नियम सधैँ स्थिर हुनु हुँदैन ।

बीमा ऐनमा सहायक कम्पनीबाट लगानी गर्न मिल्ने भएकाले नेपाल लाइफले सहायक कम्पनीमार्फत लगानी विविधीकरण गरिरहेको छ । तर, यस्ता कम्पनीलाई लगाइने करमा पनि हेरफेर गर्नुपर्छ । व्यवसाय प्रवर्धन (प्रमोसन) का लागि केही वर्ष सहज अवस्था बनाउनुपर्छ । दिनानुदिन प्रविधिको पहुँच बढिरहेको छ । प्रविधिमा आधारित सेवा विस्तारमा संस्थाहरूले ध्यान दिनुपर्छ र सरकारले पनि प्रोत्साहन गर्नुपर्छ ।

बजार डाइनामिक भएकाले ग्राहकले सेवा पनि त्यहीअनुसारको खोजी गर्छन् । निश्चित अवधि पुगेपछि सरेन्डर किन भइरहेको छ। सरेन्डर गर्नुपर्ने आवश्यकता हो कि अरू कुनै कारण छन् खोजीकै विषय छ । यद्यपि सरेन्डर कम गर्न सबै पक्ष मिलेर काम गर्नुपर्ने आवश्यकता छ । कहिलेकाहीँ बिमितले नबुझेरै सरेन्डर गरेको हुन सक्छ । बिमालेख सरेन्डर गरिरहँदा बिमितलाई भोलि त्यही मूल्यमा बीमालेख पाइँदैन भन्ने बुझाउनु आवश्यक छ । बीमालेख बिक्री गर्दा नै बिमा कम्पनीले यस्ता विषय बुझाउनुपर्छ । कुनै ‘लुपहोल’ का कारण बिमितलाई असर पर्ने र संस्थालाई फाइदा हुने परिस्थिति बन्नु हुँदैन । बिमित र कम्पनीलाई असर पुर्याउने नीति बनाइनु हुँदैन ।

(जीवन बिमक संघ नेपालका उपाध्यक्ष पराजुलीसँग बलराम बुढाथोकीले गरेको कुराकानीमा आधारित याे लेख नेपाल आर्थिक पत्रकार संघ (नाफिज)को वार्षिक प्रकाशन अर्थचित्रबाट साभार गरिएको हो)

About Us

About Us

प्रतिक्रिया